三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードでは、どっちを持つべきなのか?

損益分岐点を知りたい。

この記事では、三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードでは、どちらを持つべきなのかを検討します。

以下の記事で、三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードの特徴や特典内容などを徹底比較しました。

この記事では、三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードの「損益分岐点」をいくつかのパターンに分けて、より詳しく解説します。

他サイトの損益分岐点の解説を見ていると、初年度のみの比較や、一部のポイントのみで比較されていることが多いです。

そのため、この記事では複数年所有した場合なども含めて、トータルの損益分岐点を解説します。

この記事を書いている人

-

- 著者:おむこ|30代 関西在住 1児の母

-

- 現役大手銀行員 総合職10年以上

-

- 個人の資産運用・税金対策などのコンサルティング業務を担当

-

- FP1級、宅建など多くの金融系資格を保有してます

-

- Oliveフレキシブルペイや三井住友カード プラチナプリファード、SBI証券を利用中

-

- 「Vポイント」を上手に使い生活しています

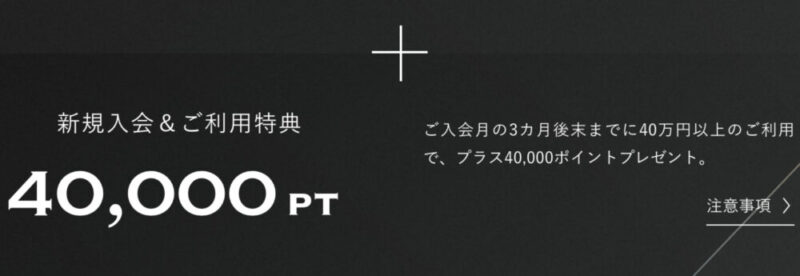

期間:2024/7/1〜2024/9/1

新規入会&条件達成で最大52,000円相当プレゼント

\お申し込みはこちら/

【仕様比較】三井住友カード ゴールド(NL)と三井住友カード プラチナプリファード

まずは三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードの仕様をかんたんに比較します。比較する内容は、損益分岐点を検討するのに必要な項目のみとします。

詳しい内容を知りたい方、比較したい方は以下の記事で紹介していますので、ご確認ください。

入会特典、特典、ポイント還元率比較

ここでは「年会費」「入会特典」「利用特典」「クレカ積立還元率」「通常利用のポイント還元率」「その他」を比較します。

三井住友カード ゴールド(NL)と三井住友カード プラチナプリファード

ポイント比較表

※1 毎月の積立額の上限は5万円。三井住友カードつみたて投資のご利用金額はプラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象とはなりません。

※2 年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は三井住友カードのホームページを必ずご確認ください

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

※クレカ積立上限は10万円

カード利用時のポイント還元率

カード利用時のポイント還元率は以下の通りとなっています。

通常のカード利用時のポイント還元率が異なり、三井住友カード プラチナプリファードの場合はさらにプリファードストア(特約店)での利用時に最大15%のポイント還元を受けることができます。

プリファードストアには、スーパー、ドラックストア、百貨店、旅行予約サイト、コンビニや飲食店など普段利用する機会の多い店舗が数多く含まれています。

口コミサイトなどを見ていると、三井住友カード プラチナプリファードの場合、カード利用額の2〜3%程度のポイント還元を受けることができるというレビューを多く見かけます。

実際に三井住友カード プラチナプリファードをメインカードとして利用する筆者も実感として、利用額の2〜3%の還元を受けているという感覚です。

三井住友カード ゴールド(NL)と三井住友カード プラチナプリファード 入会特典比較

三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードの入会特典には大きな差があります。

新規入会特典は、三井住友カード ゴールド(NL)が最大10,000円相当に対して、三井住友カード プラチナプリファードは最大52,000円相当の内容になっています。

三井住友カード プラチナプリファードの新規入会特典の方が、特典額が42,000円大きいため、初年度の年会費の差を考えても三井住友カード プラチナプリファードは大きなアドバンテージがあるといえます。

| 三井住友カード ゴールド (NL)  | 三井住友カード プラチナ プリファード  | |

|---|---|---|

| 【特典①】 新規入会 & 条件達成 ・スマホタッチ決済3回利用 ・5万円のカード利用 | 10,000円 | 12,000円 |

| 【特典②】 SBI証券新規口座開設 & 利用 ・クレカ積立設定 ・株式または投信買付 ・NISA申し込み | 最大16,600円 | 最大16,600円 |

| 【特典③】 三井住友カード プラチナプリファード 新規入会特典 40万円以上のカード利用 | ー | 40,000円相当 |

| 特典合計 | 10,000円 +最大16,600円 | 最大52,000円 +最大16,600円 |

(2024/7/1〜2024/9/1)

SBI証券での新規取引を行わず、カード利用のみの場合の新規入会特典は、三井住友カード ゴールド(NL)が10,000円相当に対して、三井住友カード プラチナプリファードは12,000円相当の内容になっています。

期間:2024/7/1〜2024/9/1

新規入会&条件達成で最大52,000円相当プレゼント

\お申し込みはこちら/

さらにSBI証券の新規口座開設 & 取引開始で

最大16,600円相当プレゼント

(2024/7/1〜)

年会費が無料になる三井住友カード ゴールド vs 還元率が高い三井住友カード プラチナプリファード

三井住友カード ゴールド(NL)は、年間100万円以上の利用で翌年以降の年会費が永年無料になるのが大きな特徴です。

一方、三井住友カード プラチナプリファードは、年会費が33,000円(税込)と高く、年会費の割引や無料化がないカードとなっています。

その分、三井住友カード プラチナプリファードは、ポイント還元率が非常に高く、年間利用額に応じて継続時に最大40,000円相当のポイント付与があるなど、利用すればするほどお得になるカードになっています。

年会費やポイント還元率が異なるため、「利用額が○○○円ぐらいの場合は、三井住友カード ゴールド(NL)や三井住友カード プラチナプリファードどっちがいいのか?」と悩む人が多いと思います。

そのため、このあとパターンに分けて損益分岐点を検討していきます。

ちなみに、三井住友カード プラチナプリファード公式サイトでも得られるポイント総額のシミュレーションがあるので、気になる方は利用してみてください。

【損益分岐点 先にまとめ】三井住友カード ゴールド(NL)と三井住友カード プラチナプリファード

先に、三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードのどっちを持つべきか検討した損益分岐点をまとめます。

詳しい検討内容は、記事後半で紹介します。まとめだけ見たい人は、ここさえ読めば大丈夫です。

* 損益分岐点のまとめ

【条件】3年間利用時を想定 / 年会費を加味

| 三井住友カード ゴールド (NL)  | 三井住友カード プラチナ プリファード  | |

| クレカ積立なし・40万円特典利用なし 年間100〜150万円利用 | ○ | × |

| クレカ積立なし・40万円特典利用なし 年間150万円以上利用 | × | ○ |

| クレカ積立なし・40万円特典利用あり 年間100万円以上利用 | × | ○ |

| クレカ積立3万円・40万円特典利用なし 年間100万円以上利用 | × | ◎ |

| クレカ積立3万円・40万円特典利用あり 年間50万円以上利用 | × | ◎ |

| クレカ積立5万円・40万円特典利用あり カード利用額問わず | × | ◎ |

| 公式サイト | 公式サイト |

期間:2024/7/1〜2024/9/1

新規入会&条件達成で最大52,000円相当プレゼント

\お申し込みはこちら/

元をとるために必要な年間利用額は?

クレカ積立・入会後の特典など色々損益分岐点に影響がある項目はありますが、そもそも利用額が多ければ三井住友カード プラチナプリファードが有利です。

三井住友カード プラチナプリファードは、カードの利用金額に応じて継続時に最大40,000円相当のポイントが付与されます。

一方、三井住友カード ゴールド(NL)の場合、継続特典は10,000円相当のみですので、年間200万円以上のカード利用があれば、受けられる特典に差がうまれます。

カード継続利用特典

最も特典を受けれていない「検討①:クレカ積立なし・40万円特典利用なし」の場合でも、150万円以上の利用があれば、3年間利用しても三井住友カード プラチナプリファードがお得でした。

年間150万円以上の利用がある方は、三井住友カード ゴールド(NL)ではなく、迷わず三井住友カード プラチナプリファードを選択するといいでしょう。

一方、カードの年間利用額が100万円前後で、クレカ積立を利用せず、三井住友カード プラチナプリファードの40万円の特典も利用が難しい場合は、三井住友カード ゴールド(NL)を中心に考えましょう。

3ヶ月後末までに「40万円」使う予定があるか

三井住友カード プラチナプリファードを検討するにあたり重要なポイントが「カード入会から3ヶ月後末までに40万円以上使う予定があるかどうか」です。

三井住友カード プラチナプリファードは、カード入会月の3ヶ月後末までに40万円以上のカード利用があれば、40,000円相当のポイントが付与されます。

40万円以上の利用予定があるかどうかによって、三井住友カード プラチナプリファードは、初年度に得られるポイント額に大きな差が出ます。

近々、大きな家電を買う・引っ越しをする・車検があるなど、大きな額利用する予定がある場合、三井住友カード プラチナプリファードが一気に有利になります。

この40,000円分のポイントは損益分岐点を考える上で大きな要素になりますので、利用予定があるかどうか検討してみてください。

40万円の利用特典が利用できれば、三井住友カード プラチナプリファードがさらに有利になります。

40万円の利用が難しい場合、クレカ積立するかどうかで三井住友カード ゴールド(NL)が有利になります。

期間2024/7/1〜2024/9/1

新規入会&条件達成で最大10,000円相当プレゼント

\お申し込みはこちら/

「クレカ積立」を利用するかどうか

クレカ積立を行うかどうかは、三井住友カード ゴールド(NL)か三井住友カード プラチナプリファードのどちらが向いているかを検討するうえで重要です。

クレカ積立とは、投資信託の積立買付をクレジットカード払いで行うことで、クレジットカードのポイントが貯まる仕組みのことをいいます。

三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードは、SBI証券でのクレカ積立のポイント付与額に大きな差があります。

クレカ積立 ポイント付与額

※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

※クレカ積立上限は10万円

クレカ積立を全くしない場合、三井住友カード プラチナプリファードが有利になるのは年間150万円以上の利用がある場合になります。

もしクレカ積立の利用予定がなく、利用額が年間100万円前後であれば、三井住友カード ゴールド(NL)が有利といえます。

クレカ積立するなら三井住友カード プラチナプリファード

クレカ積立を行う場合は、三井住友カード プラチナプリファードが有利です。

三井住友カード プラチナプリファードでクレカ積立を行なった場合、最大で月に2,500円相当のポイント付与を受けることができます。

クレカ積立と新規入会時の40万円利用特典を利用すれば、年間利用額問わず三井住友カード プラチナプリファードの方がお得といえます。

期間:2024/7/1〜2024/9/1

新規入会&条件達成で最大52,000円相当プレゼント

\お申し込みはこちら/

【検証条件】三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードの損益分岐点

では、三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードどちらを利用するべきかの損益分岐点の検討について、具体的に解説していきます。

いくつかのパターンに分けて解説しますが、ここでは以下のパターンで解説します。

- クレカ積立なし、40万円利用特典なし

- クレカ積立なし、40万円利用特典あり

- クレカ積立月3万円、40万円利用特典なし

- クレカ積立月3万円、40万円利用特典あり

- クレカ積立月5万円、40万円利用特典あり

「クレカ積立」は、SBI証券内で三井住友カード決済で購入した投資信託の金額に対してポイントが付与されるシステムです。

また「40万円利用特典」とは、三井住友カード プラチナプリファードの新規入会後3ヶ月以内に40万円以上の利用があった場合、追加で40,000円分のポイント還元を受けられる特典です。

直近で大きな買い物を予定している方などは、かなり大きなメリットですが、利用予定がない方もいるので、分けて検討します。

期間2024/7/1〜2024/9/1

新規入会&条件達成で最大10,000円相当プレゼント

\お申し込みはこちら/

【損益分岐点検討①】クレカ積立なし・40万円利用特典なし

一つ目のパターンとして、「クレカ積立をしない」「三井住友カード プラチナプリファードの入会3ヶ月以内に40万円利用特典を利用しない」で比較します。

比較条件は以下になります。

* 損益分岐点・獲得ポイント額 比較条件①

- 年会費は計算結果に含む

(三井住友カード ゴールド(NL)は初年度のみ年会費5,500円(税込)、翌年以降無料と仮定) - 三井住友カード プラチナプリファードの還元率は口コミなどを元に2.5%で計算

- 新規入会キャンペーンも考慮(キャッシュレスCP+タッチ決済+紹介特典)

三井住友カード ゴールド(NL)10000円 / 三井住友カード プラチナプリファード 12,000円 - クレカ積立なし

- 三井住友カード プラチナプリファードの入会3ヶ月以内に40万円利用特典を利用しない

初年度のみの損益分岐点①

カード年会費は、特典で得られるポイント合計から引いて比較しています。

* 損益分岐点・ポイント獲得額(初年度)

利用額に応じたポイント+新規入会CP10,000円/12,000円)+ 継続P ー 年会費

クレカ積立、40万円の利用特典がない場合でも、初年度に関しては150万円以上の利用がある場合、三井住友カード プラチナプリファードの方がお得に利用できることがわかります。

特典利用がない場合、獲得ポイント額に大きく差が出てくるのが200万円以上ですので、「200万円以上の利用で三井住友カード プラチナプリファードがお得」という情報が多い紹介されていると思います。

ただし、年間100万円程度しか利用しない予定の方は、三井住友カード ゴールド(NL)の方がお得となります。年会費100万円利用したら、次年度以降年会費が永年無料となるので、三井住友カード ゴールド(NL)も意外とお得なカードとなっています。

三井住友カード プラチナプリファードの場合、プリファードストアの還元率がかなり高いため、使いこなすとシミュレーションを上回るポイント獲得も可能です。

期間:2024/7/1〜2024/9/1

新規入会&条件達成で最大52,000円相当プレゼント

\お申し込みはこちら/

3年間継続利用した場合の損益分岐点①

先ほどは、単年(初年度)の比較を行いました。実際は、複数年利用する方も多いと思います。

そこで、気になるのが三井住友カード ゴールド(NL)は年会費が無料になる一方、三井住友カード プラチナプリファードは高い年会費がかかり続ける点です。

3年間カードを継続的に利用した場合で、トータルの損益を比較してみましょう。

* 3年間のトータルでの損益分岐点・ポイント獲得額

3年間の利用額に応じたポイント+新規入会CP(10,000円/12,000円)+ 継続P ー 年会費

3年間利用した場合、三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードの損益分岐点は、「150万円」ということがわかります。

年間150万円以上利用する方は、クレカ積立の利用がなくても「三井住友カード プラチナプリファード」がオススメです。

一方、年間利用額が100万円〜150万円程度で、「3年以上利用する予定・クレカ積立を利用しない・入会3ヶ月以内に40万円以上利用しない」場合は、「三井住友カード ゴールド(NL)」のほうがメリットが大きいといえます。

期間2024/7/1〜2024/9/1

新規入会&条件達成で最大10,000円相当プレゼント

\お申し込みはこちら/

【損益分岐点検討②】クレカ積立なし・40万円利用特典あり

次は、「クレカ積立の利用なし」、「三井住友カード プラチナプリファードの40万円の利用特典を受けた」ケースで検証します。

「3ヶ月以内に40万円の利用で40,000円分プレゼント」は三井住友カード プラチナプリファードのみの特典で、三井住友カード ゴールド(NL)ではこの特典を受けることができません。

そのため、この特典を利用するだけで一気に三井住友カード プラチナプリファードが有利になります。

カードの利用をメインに考えているという方は、このケースを参考にしてください。

* 損益分岐点 比較条件②

- 年会費は計算結果に含む

(三井住友カード ゴールド(NL)は初年度のみ年会費5,500円、翌年以降無料と仮定) - 三井住友カード プラチナプリファードの還元率は口コミなどを元に2.5%で計算

- 新規入会キャンペーンも考慮(キャッシュレスCP+タッチ決済+紹介特典)

三井住友カード ゴールド(NL)10,000円 / 三井住友カード プラチナプリファード 12,000円 - クレカ積立 利用なし

- 三井住友カード プラチナプリファードの入会3ヶ月以内に40万円利用特典を利用

先ほど同様に、初年度、3年間継続利用したトータルの損益分岐点を見ていきます。

初年度のみの損益分岐点②

カード年会費は、特典で得られるポイント合計から引いて比較しています。

三井住友カード ゴールド(NL)と三井住友カード プラチナプリファード

損益分岐点・ポイント獲得額(初年度)

利用額に応じたポイント+新規入会CP(10,000円/12,000円)+ 継続P + 40,000P(プリファードのみ) ー 年会費

三井住友カード プラチナプリファードの40万円利用の新規入会特典をクリアすることができれば、40,000円相当のポイントを獲得することができます。

三井住友カード プラチナプリファードを発行し、40,000円相当のポイントを獲得することができれば、年会費を考慮しても三井住友カード ゴールド(NL)よりも三井住友カード プラチナプリファードのほうが有利といえます。

年間200万円以上カードを利用する方であれば、三井住友カード プラチナプリファードの発行で、初年度10万円以上のポイントを獲得することも夢ではありません。

3年間継続利用した場合の損益分岐点②

続いて、3年間カードを継続的に利用した場合で、トータルの損益を比較してみましょう。

* 3年間のトータルでの損益分岐点・ポイント獲得額

3年間の利用額に応じたポイント+新規入会CP(10,000円/12,000円)+ 継続P + 40,000円(プのみ) ー 年会費

3年間で獲得できるポイント額を計算しても、三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードの損益分岐点は100万円であることがわかります。

年間100万円以上カードを利用する方であれば、三井住友カード プラチナプリファードがおすすめです。

年会費を支払うと獲得できるポイントにあまり差がないとお感じの方もいらっしゃるかもしれません。

しかし、三井住友カード プラチナプリファードは、プラチナクラスのクレジットカードであるため、付帯保険や空港ラウンジ、コンシェルジュサービスなど三井住友カード ゴールド(NL)を上回る特典も利用することができます。

その点を考慮すると、獲得できるポイント額に大差がでなくても三井住友カード プラチナプリファードを選択する価値はあると思います。

期間:2024/7/1〜2024/9/1

新規入会&条件達成で最大52,000円相当プレゼント

\お申し込みはこちら/

【損益分岐点検討③】クレカ積立「3万円/月」・40万円利用特典なし

では次に、クレカ積立を行う場合の損益分岐点を確認します。

三井住友カード ゴールド(NL)や三井住友カード プラチナプリファードでは、クレカ積立時のポイント付与率が5倍も異なります。

* 損益分岐点 比較条件③

- 年会費は計算結果に含む

(三井住友カード ゴールド(NL)は初年度のみ年会費5,500円、翌年以降無料と仮定) - 三井住友カード プラチナプリファードの還元率は口コミなどを元に2.5%で計算

- 新規入会キャンペーンも考慮(キャッシュレスCP+タッチ決済+紹介特典)

三井住友カード ゴールド(NL)10,000円 / 三井住友カード プラチナプリファード 12,000円 - クレカ積立 月3万円利用

三井住友カード ゴールド(NL)3,600円 / 三井住友カード プラチナプリファード 18,000円 - 三井住友カード プラチナプリファードの入会3ヶ月以内に40万円利用特典を利用しない

先ほど同様に、初年度、3年間継続利用したトータルの損益分岐点を見ていきます。

初年度のみの損益分岐点③

三井住友カード ゴールド(NL)と三井住友カード プラチナプリファード

損益分岐点・ポイント獲得額(初年度)

利用額に応じたポイント + 新規入会CP(10,000円/12,000円)+ クレカ積立P + 継続P ー 年会費

クレカ積立3万円/月を行うと、その分三井住友カード プラチナプリファードの方が得られるポイント数は多くなります。

そのため、先ほど200万円だった初年度の損益分岐点は、100万円まで下がる結果です。

クレカ積立を毎月3万円行う場合、三井住友カード プラチナプリファードであれば年間18,000円相当のポイント獲得が上乗せされるため、獲得できるポイントに大きく差が生まれます。

期間:2024/7/1〜2024/9/1

新規入会&条件達成で最大52,000円相当プレゼント

\お申し込みはこちら/

3年間継続利用した場合の損益分岐点③

では3年間利用を継続した場合のトータルでの損益分岐点を見ていきます

* 3年間のトータルでの損益分岐点・獲得ポイント額

3年間の利用額に応じたポイント+新規入会CP(10,000円/12,000円)+ +クレカ積立P + 継続P ー 年会費

3年間でみても、クレカ積立月3万円の利用と100万円以上のカード利用があれば、三井住友カード プラチナプリファードのほうが有利といえます。

クレカ積立で得られるポイント額が5倍違うため、三井住友カード プラチナプリファードの約10万円(年3.3万円税込)の年会費を差し引いても、三井住友カード プラチナプリファードが有利という計算結果でした。

一方、クレカ積立は3万円/月の利用はあるものの、年間数十万円しかカードの利用予定がない場合は、三井住友カード ゴールド(NL)や三井住友カード(NL)で良いと思います。

【損益分岐点検討④】クレカ積立「3万円/月」・3ヶ月特典あり

4番目に、クレカ積立「3万円/月」に加えて、三井住友カード プラチナプリファードのみの特典である「3ヶ月以内に40万円の利用で40,000円分プレゼント」を利用する場合を確認します。

三井住友カード プラチナプリファードに有利な条件の特典を2つ利用するため、獲得できるポイント額に大きな差が生まれます。

* 損益分岐点の比較条件④

- 年会費は計算結果に含む

(三井住友カード ゴールド(NL)は初年度のみ年会費5,500円、翌年以降無料と仮定) - 三井住友カード プラチナプリファードの還元率は口コミなどを元に2.5%で計算

- 新規入会キャンペーンも考慮(キャッシュレスCP+タッチ決済+紹介特典)

三井住友カード ゴールド(NL)10,000円 / 三井住友カード プラチナプリファード 12,000円 - クレカ積立 月3万円利用

三井住友カード ゴールド(NL)3,600円 / 三井住友カード プラチナプリファード 18,000円 - 三井住友カード プラチナプリファードの入会3ヶ月以内に40万円利用特典を利用する

初年度のみの損益分岐点④

この場合、初年度から利用金額関係なく三井住友カード プラチナプリファードの方がお得になります。

三井住友カード ゴールド(NL)と三井住友カード プラチナプリファード

損益分岐点・獲得ポイント額(初年度)

利用額に応じたポイント + 新規入会CP(10,000円/12,000円)+ クレカ積立P + 40,000P(プのみ) + 継続P ー 年会費

クレカ積立と特典をもらうための40万円利用さえ獲得していれば、カード利用額が多くなくても、三井住友カード プラチナプリファードの方がお得とわかります。

3年間継続利用した場合の損益分岐点④

では先ほど同様、3年間のトータルでの損益分岐点を見てみましょう。

* 3年間のトータルでの損益分岐点・獲得ポイント額

3年間の利用額に応じたポイント+新規入会CP(10,000円/12,000円+クレカ積立P+40,000P(プのみ)+継続Pー年会費

3年間のトータルの損益で見ても、三井住友カード プラチナプリファードの方がどの利用額帯でもお得になる結果となりました。

三井住友カード プラチナプリファードは、クレカ積立と最初の特典をフルに活かせば、かなりお得なカードと言えますね。

この場合、三井住友カード ゴールド(NL)を利用するメリットはあまりありません。

期間:2024/7/1〜2024/9/1

新規入会&条件達成で最大52,000円相当プレゼント

\お申し込みはこちら/

【損益分岐点検討⑤】クレカ積立「5万円/月」・3ヶ月特典あり

最後に、クレカ積立を月5万円行った場合の計算しておきます。この場合の、損益分岐点を確認します。

* 損益分岐点の比較条件⑤

- 年会費は計算結果に含む

(三井住友カード ゴールド(NL)は初年度のみ年会費5,500円、翌年以降無料と仮定) - 三井住友カード プラチナプリファードの還元率は口コミなどを元に2.5%で計算

- 新規入会キャンペーンも考慮(キャッシュレスCP+タッチ決済+紹介特典)

三井住友カード ゴールド(NL)10,000円 / 三井住友カード プラチナプリファード 12,000円 - クレカ積立 月3万円利用

三井住友カード ゴールド(NL)6,000円 / 三井住友カード プラチナプリファード 30,000円 - 三井住友カード プラチナプリファードの入会3ヶ月以内に40万円利用特典を利用する

初年度のみの損益分岐点⑤

この場合でも、利用金額関係なく、三井住友カード プラチナプリファードが常に有利になります。

三井住友カード ゴールド(NL)と三井住友カード プラチナプリファード

損益分岐点・獲得ポイント額(初年度)

利用額に応じたポイント + 新規入会CP(10,000円/12,000円)+ クレカ積立P + 40,000P(プのみ) + 継続P ー 年会費

クレカ積立を行い、三井住友カード プラチナプリファードのみの特典を活用すると、三井住友カード ゴールド(NL)よりも、圧倒的に三井住友カード プラチナプリファードの方がお得ですね。

3年間継続利用した場合の損益分岐点⑤

続いて、3年間利用した場合のトータルの損益分岐点も確認してみましょう。

* 3年間のトータルでの損益分岐点・獲得ポイント額

3年間の利用額に応じたポイント+新規入会CP(10,000円/12,000円+クレカ積立P+40,000P(プのみ)+継続Pー年会費

やはりこの場合でも、三井住友カード プラチナプリファードの方がどの利用金額帯でもお得だということがわかります。

三井住友カード プラチナプリファードでクレカ積立をフルに行うと、30,000円分のポイントを獲得できます。

この30,000円分だけで弱点である高い年会費のほとんどを取り返せることになるので、クレカ積立を行っている人・行いたい人にとって、三井住友カード プラチナプリファードはお得なカードと言えます。

期間:2024/7/1〜2024/9/1

新規入会&条件達成で最大52,000円相当プレゼント

\お申し込みはこちら/

まとめ

この記事では、三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードの損益分岐点を確認しました。

- 通常の買い物利用のみ

- 年間150万円以上の利用で三井住友カード プラチナプリファード有利

- それ以下の場合三井住友カード ゴールド(NL)有利

- クレカ積立する場合

- 年間100万円以上の利用で三井住友カード プラチナプリファード有利

- それ以下の場合三井住友カード ゴールド(NL)有利

- 3ヶ月後末までに40万以上利用+クレカ積立

- 利用額に問わず三井住友カード プラチナプリファードが有利

近年資産運用の重要性が増し、三井住友カードシリーズで行えるSBI証券でのクレカ積立が注目されています。

そんなクレカ積立を行う場合、三井住友カード プラチナプリファードがかなり有利になる結果となりました。

ちなみに、三井住友カード プラチナプリファードの公式サイトでもポイント獲得シミュレーションを行えるので、詳しく確認したい方はご自身でチェックしてみてください。

* 三井住友カード プラチナプリファードの損益分岐点

三井住友カード プラチナプリファードの損益分岐点に特化した紹介は以下の記事で行ってますので、よければ参考にしてみてください。

クレカ積立や、初めての資産運用などの関する記事は以下になりますので、気になる方はご確認ください。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。