三井住友カード(NL)を持ってるけど、Oliveって利用するべきなの?

2枚持ちするべきなのか知りたいー

Oliveフレキシブルペイと2枚持ちしたときの

メリット・デメリットをまとめてほしい!

三井住友銀行の金融総合サービス「Olive」が話題となっています。その中で、このような疑問もあると思います。

この記事では、Oliveフレキシブルペイと三井住友カード(NL)シリーズを2枚持ちするべきかどうかを解説します。2枚持ちするメリット・デメリットを整理すると、2枚持ちするべきかわかるかと思います。

また、Oliveフレキシブルペイでは、現在お得な新規入会&利用キャンペーンが実施されています。三井住友カード(NL)よりもお得なキャンペーン内容となっていますので、この機会を逃さないようにしてくださいね。

Oliveフレキシブルペイは、ポイント還元率も高く、SBI証券利用時のVポイントアップ率も三井住友カード(NL)よりも高いので、かなり利便性が高く、お得なカードとなっています。

| Olive フレキシブルペイ 一般  |

三井住友カード (NL)

|

|

|---|---|---|

| 年会費 | 永年無料 ※一般ランクのみ |

永年無料 |

| カードブランド | Visa | Visa・Mastercard |

| 引き落とし口座 | 三井住友銀行 | 多くの金融機関 |

| 家族カード | 何枚でも永年無料 | 何枚でも永年無料 |

| 1. 購入金額に対するポイント (クレカ積立) |

最大0.5% 上限:10万円/月 |

最大0.5% 上限:10万円/月 |

| 2. 投信マイレージ | 0.2%〜0.25% | 0.2%〜0.25% |

| 3. Vポイントアッププログラム | 最大+2.0% | 最大+1.5% |

| 対象のコンビニ・飲食店 でのポイント還元率 |

最大20% | 最大7% |

| ポイント還元率 | 0.5%:クレジット 0.5%:デビット 0.25%:ポイント払い |

0.5% |

| 毎月選べる特典 | 給与受取:200pt 利用特典:100pt コンビニATM手数料:1回無料 Vポイントアップ:+1% |

無し |

| 新規入会&利用キャンペーン | 最大29,600円相当 | 最大28,600円相当 |

| 公式サイト | 公式サイト |

※特典を受けるには一定の条件がございますので、三井住友カード

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※円預金・外貨預金の残高が10,000円以上の場合が対象です。

※対象はイーネットATM・ローソン銀行ATM・セブン銀行ATMです。

* Oliveフレキシブルペイのキャンペーン

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。※2025/5/1〜2025/6/30まで

現在、Oliveでは最大29,600円相当を獲得できる新規入会&利用キャンペーンが実施されています。

Oliveアカウント作成後、入金やクレジットモードの利用などだけでも一部特典を獲得でき、かなりお得な内容となっています。

Oliveに興味がある方は、この機会を逃さないようにしましょう。

この記事を書いている人

-

- 名前 :おむこ 30代

-

- 職業 :現役大手銀行員 総合職10年以上

-

- 業務 :個人の資産運用・保険・投資信託・税金対策などのコンサル業務

-

- 資格 :FP1級、宅建など多くの金融系資格を保有

-

- カード:Oliveフレキシブルペイ ゴールド、プラチナプリファード

Oliveと三井住友カードの2枚持ちの「4つのメリット」

既に三井住友カード(NL)を持っている人がOliveフレキシブルペイを新たに発行し、2枚持ちする「4つのメリット」を解説します。

- Oliveはポイント還元率が最大20%とかなり高還元率

(三井住友カード(NL)は最大7% ※ 注釈) - 三井住友銀行の各種利用手数料が一部無料

- 選べる特典で毎月特典を獲得できる

- Oliveの方がVポイントアッププログラムの内容が優れている

(三井住友カード(NL)よりもさらに+0.5%)

※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

1. Oliveはポイント還元率が最大20%とかなり高還元率!

Oliveフレキシブルペイの最大の魅力は「高いポイント還元率」ですね。

Oliveフレキシブルペイの対象のコンビニ・飲食店でのポイント還元率は「最大20%」となります。これは三井住友カード(NL)に比べても、かなり優れた内容となっていることがわかります。

対象のコンビニ・飲食店などで、仮に毎月1万円利用するとすれば、最大1300円相当のポイントの差になります。年間だと15,600円相当になります。年会費永年無料のカードでこれほどの差が出るのであれば、2枚持ちしてOliveフレキシブルペイも利用する方が賢い選択と言えますね。

| Olive フレキシブルペイ 一般  | 三井住友カード (NL)  | |

|---|---|---|

| 還元率(クレジット) | 0.5% | 0.5% |

| 還元率(デビット) | 0.5% | ー |

| 還元率(ポイント払い) | 0.25% | ー |

| 対象のコンビニ・飲食店 での還元率 ※ | 最大20% | 最大7% ※ |

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

2. 三井住友銀行の各種利用手数料が一部無料に!

もう一つは「三井住友銀行を今後利用する人」にとって、Oliveフレキシブルペイを2枚持ちする価値はあります。Olive自体が三井住友銀行の金融総合サービスなので、基本的には三井住友銀行利用者が便利になる設計になっています。

具体的には、「定額自動送金が振込・取扱手数料が共に無料」「SMBCダイレクトでの他行宛振込手数料が月3回無料」「三井住友銀行本支店・三菱UFJ銀行のATMの時間外手数料が何回でも無料」などが挙げられます。

このように、三井住友銀行(SMBC)の各種手数料が一部無料になるため、三井住友カード(NL)所有者でも三井住友銀行を利用している方は、Oliveを2枚持ちして利用する価値がありますので、ぜひこの機会に利用してみましょう。

* Oliveでお得となる三井住友銀行

- 定額自動送金が振込・取扱手数料が共に無料

- SMBCダイレクトでの他行宛振込手数料が月3回無料(※2)

- 三井住友銀行本支店・三菱UFJ銀行のATMの時間外手数料が何回でも無料

※2:Oliveアカウントご契約口座を出金口座とした、ダイレクトでの他行あて振込手数料が月3回まで無料です

3. Oliveの毎月選べる特典を獲得できる

Oliveアカウントを作成すると、4つの特典から毎月自由に選択して特典を受けることが可能となります。三井住友カード(NL)シリーズには無い特典なので、これだけでも2枚持ちする価値がありますね。

例えば、対象のコンビニ・飲食店でのポイント還元率「+1%」を選択すると、対象のコンビニ・飲食店利用時のポイント還元率が1%上乗せされます。1ヶ月間で1万円を利用すると、100円相当分上乗せされるということになります。

また給与・年金受取を選択すると、月に一度3万円以上の振り込みがあれば「200pt」を獲得することが可能です。年間で2400円相当なので、かなりお得ですね。

- 給与・年金受取特典:「200pt」プレゼント

- コンビニATM手数料が「月に1回無料」

- 対象のコンビニ・飲食店でのポイント還元率「+1%」

- (1万円以上のお預かり残高で)利用特典:「100pt」プレゼント

※円預金・外貨預金の残高が10,000円以上の場合が対象です。

※対象はイーネットATM・ローソン銀行ATM・セブン銀行ATMです。

4. Oliveの方がVポイントアッププログラムの内容が優れている!

もう一つ、Oliveフレキシブルペイや三井住友カード(NL)でSBI証券のクレカ積立を検討・利用している人は、Oliveフレキシブルペイを2枚持ちし利用することで、さらにお得になる可能性があります。

Vポイントアッププログラムの中に「SBI証券利用文:+2.0%」という内容がありますが、その中身の仕様が少し変わり、Olive利用者限定の項目が加わりました。つまりその分、Oliveフレキシブルペイ利用者の方がお得に利用できます。

この分、三井住友カード(NL)単独で利用するよりも、Oliveフレキシブルペイを2枚持ちして利用する方がさらにお得な生活を過ごすことができますよ。

\アプリ開設+各種取引で最大29,600円相当/

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります ※2025/5/1〜2025/6/30まで

- 当月のVポイント投資で合計10,000ポイント以上利用すると、対象のコンビニ・飲食店での当月のカードご利用金額の1.00%相当のVポイント

- 【三井住友カード・三井住友銀行仲介口座独自特典】

当月末のNISA口座における投資信託の保有資産評価額が200万円以上で、対象のコンビニ・飲食店での当月のカード利用金額の0.50%相当のVポイント - 【三井住友カード・三井住友銀行仲介口座かつ、Olive会員独自特典】

当月末のNISA口座における投資信託の保有資産評価額が100万円以上で、対象のコンビニ・飲食店での当月のカード利用金額の0.50%相当のVポイント

※ 三井住友カードホームページより

Oliveと三井住友カードの2枚持ちの「3つのデメリット」

続いては、Oliveと三井住友カード(NL)を2枚持ちした時のデメリットの部分も解説します。あまり大きなデメリットはありませんが、内容は確認しておく必要があるので、詳しく解説していきます。

- Oliveの引き落とし口座は三井住友銀行のみ

- Olive口座は使わないと手数料が発生する(未利用口座管理手数料)

- 単純にカードが増える

1. Oliveの引き落とし口座は三井住友銀行のみ

Oliveは三井住友銀行のサービスなので、Oliveフレキシブルペイを利用した際の引き落とし口座は三井住友銀行となります。他行を選択することはできません。なので、Oliveフレキシブルペイと2枚持ちして、ある程度利用していこうという方は、三井住友銀行の口座へのアクセスなども確認しておくようにしましょう。

ちなみに、Oliveフレキシブルペイの「対象のコンビニ・飲食店でのポイント還元率最大20%」にのみ興味がある方は、Oliveフレキシブルペイと三井住友カード(NL)を2枚持ちすれば、三井住友カード(NL)を利用した際でも「最大20%」が適用されるため、このデメリットはあまり機にする必要がありません。後ほど、詳しく解説します(➡︎ そこまで記事をスキップ)

| Olive フレキシブルペイ 一般  | 三井住友カード (NL)  | |

|---|---|---|

| カードブランド | Visa | Visa・Mastercard |

| 引き落とし口座 | 三井住友銀行 | 多くの金融機関 |

※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

2. Olive口座は使わないと手数料が発生する

Oliveアカウント・口座の開設は無料で行うことができます。ただし、2年間使用がなかった場合は未使用口座管理手数料として1,100円/年が必要となります。

年間1,100円であれば、アップするポイント還元率分ですぐに元が取れそうですが、全く口座の利用がない場合は手数料が発生するということだけ覚えておきましょう。

ちなみにこのデメリットには解決策があります。口座残高が10,000円以上の場合は、免除となりますので、全く利用する気がない方は10,000円だけ入れておくと余計な手数料を取られなくて済みます。

- 2年間使用しない場合1100円/年の手数料が必要

(未利用口座管理手数料)

3. 単純にカードの枚数が増える

最後は、2枚持ちすることで単純にカードが増えるということです。個人的にはそこまで気になりませんが、余計なものを持ちたくない方にとっては、気になる方もいるかもしれません。

ただOliveフレキシブルペイを利用するだけであればスマホタッチ決済もあるため、現物を持ち歩く必要もないかもしれません。デビットモード・ポイント払い・クレジットモードの切り替えもアプリ内で行うため、スマホタッチ決済がメインの方は大きな問題ではないかもしれませんね。

ちなみに、対象のコンビニ・飲食店で最大20%のポイント還元を受ける場合は、スマホタッチ決済での支払いが必要となります。なので、この点はあまり気にしなくてもいいかと思います。

\アプリ開設+各種取引で最大29,600円相当/

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります ※2025/5/1〜2025/6/30まで

2枚持ちのメリット・デメリットはOlive全ランクで共通

三井住友カード(NL)を持っている人がOliveフレキシブルペイを2枚持ちした際のメリット・デメリットをまとめました。

個人的には、大きなデメリットはないかと思いますので、「対象のコンビニ・飲食店をよく利用する方」や「三井住友銀行をよく利用する方」は、積極的にOliveは利用するべきサービスかと思います。ぜひOliveフレキシブルペイと2枚持ちし、よく便利でお得な生活を過ごしていきましょう。

| 内容 | |

|---|---|

| メリット | 1. Oliveはポイント還元率が最大20%とかなり高還元率 (三井住友カード(NL)は最大7%) 2. 三井住友銀行の各種利用手数料が一部無料 3. Oliveの毎月選べる特典を獲得できる 4. Oliveの方がVポイントアッププログラムの内容が優れている (三井住友カード(NL)よりもさらに+0.5%) |

| デメリット | 1. Oliveの引き落とし口座は三井住友銀行のみ 2. Olive口座は使わないと手数料が発生する(未利用口座管理手数料) 3. 単純にカードが増える |

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

なので、2枚持ちを検討している方は年会費永年無料の一般ランクで問題ない

なぜあまりデメリットがないかというと、これらのメリット・デメリットはOliveフレキシブルペイのどのカードでも共通しているからです。つまり、年会費永年無料のOliveフレキシブルペイ(一般)でも同じメリットを得ることが可能です。

実際は年会費が必要な上位カードのみが得られるメリットということはありません。また年会費が永年無料だからデメリットの部分が他に増えるということはありません。

対象のコンビニ・飲食店で月に1万円利用し、給与・年金受取をOlive口座で行うと、三井住友カード(NL)に比べて、年間で最大18,000円相当の差が生まれてしまいます(月最大1,300円相当+200円相当の差)。

三井住友カード(NL)との2枚持ちを検討している方は、Oliveは一般ランクのアカウントで問題ありません。Oliveフレキシブルペイ(一般)を発行し、2枚持ちでお得に活用していきましょう。

\アプリ開設+各種取引で最大29,600円相当/

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります ※2025/5/1〜2025/6/30まで

- これら4つのメリットは全Oliveランク(一般/ゴールド/プラチナプリファード)で対象

- Oliveはポイント還元率が最大20%とかなり高還元率

- 三井住友銀行の各種利用手数料が一部無料

- Oliveの毎月選べる特典を獲得できる

- Oliveの方がVポイントアッププログラムの内容が優れている

※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Oliveと連携した三井住友カード(NL)もポイント還元率がアップする

Oliveフレキシブルペイと2枚持ちする大きなメリットは、「Oliveと連携した三井住友カード(NL)もポイント還元率がアップする点」です。つまり、Oliveのデメリットである「引き落とし口座が三井住友銀行のみ」の影響を受けずに、Oliveのメリットである「対象のコンビニ・飲食店でのポイント高還元」を三井住友カード(NL)で受けることが可能です。

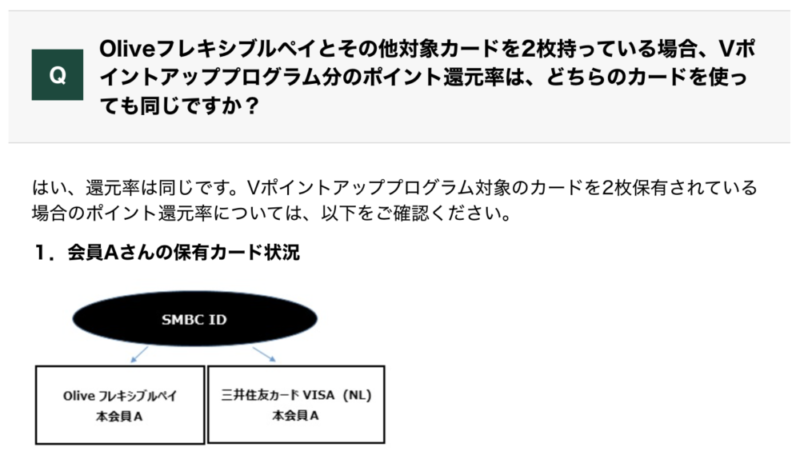

三井住友カード公式サイトの解説を紹介

この点は重要なので、三井住友カードの公式サイトを見ながら解説して行きます。

ここでは会員Aさんが、同じSMBC IDに紐づく「Oliveフレキシブルペイカード」と「三井住友カード(NL)」を所有しています。気になるのは、「この場合の三井住友カード(NL)での対象のコンビニ·飲食店でのポイント還元率」ですね。

以下を見ると、「Oliveフレキシブルペイ」と「三井住友カード(NL)」の対象のコンビニ·飲食店でのポイント還元率は「12%」と同じ還元率になっています。

※ 対象店舗タッチ決済、Vポイントアッププログラムのアップ率5%と仮定

4.会員Aさんのポイント還元率(上記1、2、3の状況を前提とする)

<Oliveフレキシブルペイ(クレッジットモード)を利用した場合>

還元率は12%(通常ポイント0.5%+スマートフォンのVisaのタッチ決済6.5%+Vポイントアッププログラム5%)

<Oliveフレキシブルペイ(デビットモード)を利用した場合>

還元率は5.5%(通常ポイント0.5%+Vポイントアッププログラム5%)

<三井住友カード(NL)を利用した場合>

還元率は12%(通常ポイント0.5%+スマートフォンのVisaのタッチ決済6.5%+Vポイントアッププログラム5%)

※2枚の対象カードをお持ちの場合、同じSMBC IDに紐づく対象カードであれば、1枚のカードのVポイントアッププログラム条件達成状況が、もう1枚のカードにも適用されるため、同じ還元率となる。

このように、Oliveフレキシブルペイを連携させた三井住友カード(NL)を利用しても、Oliveフレキシブルペイの還元率が採用されるため、Oliveとの2枚持ちはメリットがあると言えます。なので、対象のコンビニ·飲食店をよく利用する方は、ぜひOliveフレキシブルペイとの2枚持ちを活用してみてください。

Oliveフレキシブルペイ(一般)であれば、年会費永年無料で利用可能で、ポイント還元率アップだけ利用することが可能です。

\アプリ開設+各種取引で最大29,600円相当/

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります ※2025/5/1〜2025/6/30まで

Oliveを2枚持ちするべき3つのパターン

Oliveとの2枚持ちをするべき人を紹介します。これについては当たり前ですが、「Oliveのメリットを活かせる人」が2枚持ちするべき人になります。Oliveのメリットは以下の4つでした。

- Oliveはポイント還元率が最大20%とかなり高還元率

- 三井住友銀行の各種利用手数料が一部無料

- 選べる特典で毎月特典を獲得できる

- Oliveの方がVポイントアッププログラムの内容が優れている

2枚持ちするべきパターンは?

つまり2枚持ちをするべき人はこのような人になります。

- 対象をよく利用する人

(三井住友カード(NL)より最大13%分お得) - 三井住友銀行をよく利用する人、今後利用する人

- Oliveでクレカ積立を行うつもりの人

(NLよりも対象での還元率がアップ) - Oliveの毎月選べる特典が欲しい方

このような方は、現在利用している三井住友カード(NL)シリーズだけでなく、Oliveと2枚持ちで利用することで、さらにお得な暮らしを実現できる可能性があります。

Oliveは一般ランクであれば年会費永年無料で利用できます。Oliveフレキシブルペイ(一般)でも各種メリットに制限なく、上位カードと同じ内容で利用することができますので、この機会にOliveの利用を始めてみてはいかがでしょうか。

\アプリ開設+各種取引で最大29,600円相当/

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります ※2025/5/1〜2025/6/30まで

組み合わせ別のOlive2枚持ちパターンを紹介

では最後に、2枚持ちするOliveはどのカードを選択するべきかを解説します。

既に三井住友カード(NL)を持っている場合、所有している三井住友カード(NL)によってオススメのOliveフレキシブルペイが変わってきます。なのでカード別に、3つのパターンを紹介します。

三井住友カード(NL)を持っている方

現在所有しているのが「三井住友カード(NL)」という方は、Oliveフレキシブルペイを今後メインで利用していくのか、サブで利用していくのかで少し変わります。しかし今回は2枚持ちという観点からサブカードとしての利用が多いと思いますので、その場合基本的には「Oliveフレキシブルペイ(一般)」で十分といえます。

サブカードとして、Oliveフレキシブルペイ(一般)を発行し、三井住友カード(NL)よりもメリットが大きい場面のみOliveを活用すれば問題ありません。例えば、選べる特典を毎月もらいながら、対象のコンビニ・飲食店はOliveを利用。その他は従来通り三井住友カード(NL)を利用すれば問題ありません。

もしOliveフレキシブルペイをメインで利用する場合は、年間の利用額が多くなれななるほど上位カードを持つメリットが出てきますので、以下がオススメになります

- 年間200万円以上の利用がある:Oliveフレキシブルペイ プラチナプリファード

- 年間100万円前後の利用:Oliveフレキシブルペイ ゴールド

- 年間100万円以下:まずはOliveフレキシブルペイ(一般)

三井住友カード ゴールド(NL)を持っている方

現在三井住友カード ゴールド(NL)を持っている方は、既に年会費永年無料資格を獲得しているかで少し変わってくるかと思います。

- 既に年会費永年無料資格を獲得している

- Oliveフレキシブルペイもゴールドで発行(年会費永年無料)

- Oliveフレキシブルペイ(一般)でも可

- 年会費永年無料資格は持っていない

- Oliveフレキシブルペイ(一般)で十分

既に三井住友カード ゴールド(NL)で年会費が永年無料となっている方は、Oliveフレキシブルペイ ゴールドも年会費が永年無料で利用することが可能です。なので、Oliveもゴールドランクで入会しても問題ありません。Oliveフレキシブルペイ ゴールドはデザインが結構おしゃれで格好いいです。

一方で、年会費永年無料資格は持っていない方は、Oliveフレキシブルペイ(一般)で十分かと思います。Oliveフレキシブルペイ ゴールドを発行すると、2枚分のゴールド会員の年会費が必要となります。

Oliveは年会費永年無料の一般ランクにしておいて、対象のコンビニ・飲食店での最大20%還元や選べる特典などのメリットだけを活用するようにしましょう。

\アプリ開設+各種取引で最大29,600円相当/

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります ※2025/5/1〜2025/6/30まで

三井住友カード プラチナプリファードを持っている方

現在三井住友カード プラチナプリファードを持っている方は、三井住友カード プラチナプリファードをメインカードとしいてガンガン使っている方だと思いますので、2枚持ちする場合Oliveフレキシブルペイ(一般)で十分といえます。

Oliveフレキシブルペイで上位カードを持ってもあまりメリットがなく、余計な年会費が必要となってしまうため、三井住友カード プラチナプリファードを現在利用している方は、Oliveフレキシブルペイ(一般)がおすすめのカードとなります。

まとめ|Oliveとの2枚持ちはメリットが大きい

三井住友カード(NL)を持ってるけど、Oliveって利用するべきなの?

2枚持ちするべきなのか知りたいー

Oliveフレキシブルペイと2枚持ちしたときの

メリット・デメリットをまとめてほしい!

この記事では、三井住友カード(NL)を持っている人がOliveフレキシブルペイと2枚持ちするメリットがあるかを解説してきました。

結論としては、三井住友カード(NL)を持っている方でも、大きなデメリットなく、Oliveフレキシブルペイのメリットだけと活用することができるので、持っていて損はないといえます。

- これら4つのメリットは全Oliveランク(一般/ゴールド/プラチナプリファード)で対象

- Oliveはポイント還元率が最大20%とかなり高還元率

- 三井住友銀行の各種利用手数料が一部無料

- Oliveの毎月選べる特典を獲得できる

- Oliveの方がVポイントアッププログラムの内容が優れている

\アプリ開設+各種取引で最大29,600円相当/

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります ※2025/5/1〜2025/6/30まで